Вы здесь

Теория Фибоначчи применительно к торговле на Forex

Теория была предложена великим итальянским математиком Леонардо Фибоначчи в 1202 году в книге «Liber abaci». В ней автор вводил числовую последовательность, названную впоследствии его именем. Как гласит легенда, эту последовательность математик вывел, наблюдая за совершенством пропорций египетской пирамиды в Гизе, построенной по правилу «золотого сечения», которое признано истинной мерой любого соотношения.

Последовательность чисел Фибоначчи 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144… (и так далее до бесконечности) имеет ряд закономерностей:

- каждое последующее число представляет собой сумму двух предыдущих. Например: 3 + 5 = 8; 8 + 13 = 21 и т.д.;

- отношение любого числа ряда к последующему стремится к 0,618 (после первых четырех чисел). Например: 21:34 = 0,618; 34:55 = 0,618; 55:89 = 0,618 и т.д. А отношение последующего числа к предыдущему стремится к 1,618 (величина, обратная 0,618, т.е. числа 1,618 и 0,618 являются абсолютными антиподами). Например: 34:21 = 1,619; 55:34 = 1,618; 89:55 = 1,618 и т.д. Можно легко проследить, что чем больше номера чисел, тем ближе они к величинам 0,618 и 1,618;

- отношение числа ряда к предыдущему через одно стремится к 2,618. Например: 144:55 = 2,618; 89:34 = 2,618 и т.д. А отношение любого числа ряда к последующему через одно стремится к 0,382. Например: 2:5 = 0,4; 5:13 = 0,385; 13:34 = 0,382 и т.д. В данном случае тоже можно увидеть, что чем больше числа, тем ближе их отношение к величинам 2,618 и 0,382.

Последовательность Фибоначчи очень часто проявляется в природе, поэтому ее закономерности нашли свое отражение и в технических инструментах (веерные линии, дуги, уровни коррекции и временные периоды Фибоначчи), которые применяются при анализе рынка. В связи с этим использование данной теории в техническом анализе валютного рынка Forex стало весьма популярным среди трейдеров всего мира.

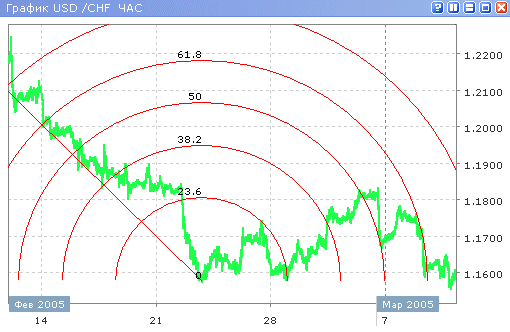

Одним из способов применения ряда Фибоначчи при анализе рынка является построение дуг (Fibonacci Arcs).

При построении дуг сначала между двумя точками экстремума (максимальной и минимальной) проводится линия тренда. Затем строятся дуги, пересекающие ее на расстоянии, равном 23,6%, 38,2%, 50%, 61,8%, 76,4% общей длины отрезка. Решение, открывать или закрывать позицию, трейдер принимает тогда, когда цена валютной пары пересекает эти ключевые уровни.

На графике видно, что дуги Фибоначчи действуют как потенциальные линии поддержки и сопротивления. Уровни поддержки находятся внизу ценового диапазона и не дают курсу обвалиться вниз, а уровни сопротивления, наоборот, препятствуют движению цены вверх.

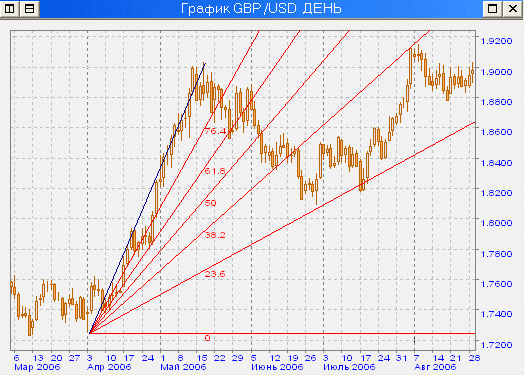

Для того чтобы узнать не только об уровнях, но и о времени возникновения ценовых движений, совместно с дугами обычно используют веерные или скоростные линии (Fibonacci Fan).

Строятся они почти так же, как и дуги. Выбираются точки экстремума, из вершины второго из них строится вертикальная линия, из вершины первого – горизонтальная. Получившийся вертикальный отрезок делится на части, соответствующие коэффициентам Фибоначчи. Затем из первой точки рисуются лучи, проходящие через точки, избранные до этого.

При использовании отношений 1:3 и 2:3 получаются скоростные линии, при 0,382; 0,5; 0,618 – веерные. Момент пересечения веерных линий и дуг и является сигналом для выявления поворотных точек тренда как по цене, так и по времени.

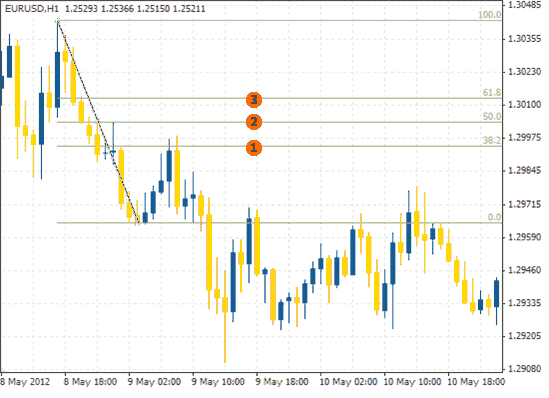

Обычно трейдеры при прогнозировании рынка Forex используют так называемые уровни коррекции (Fibonacci Retracements). Это объясняется тем, что большинство аналитиков Forex считают, что коррекция тренда чаще всего останавливается на числах Фибоначчи.

При приближении цены к определенному уровню появляется большая вероятность того, что цена развернется. В связи с этим трейдер может планировать следующую сделку уже после отскока курса от уровня.

Для определения вероятных уровней коррекции между максимумом и минимумом тренда проводят отрезок, на котором отмечают уровни Фибоначчи: 0,0%, 23,6%, 38,2%, 50%, 61,8%, 100%, 161,8%, 261,8% и 423,6%, исходя из его длины. Затем через них проводятся горизонтальные линии.

Уровни коррекции Фибоначчи очень удобны в использовании. Кроме того, что они показывают линии сопротивления и поддержки, они также указывают на возможный размер коррекции.

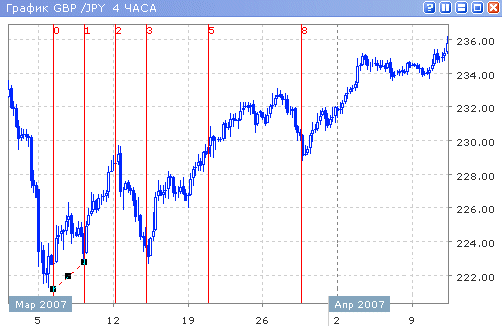

Еще одним из способов анализа рынка является построение временных зон Фибоначчи (Fibonacci Time Zones). Временные зоны – это ряд вертикальных линий, построенных на основании последовательности Фибоначчи, т.е. с интервалами 1, 1, 2, 3, 5, 8, 13, 21 и т.д. Именно в непосредственной близости с этими линиями и необходимо ожидать резких изменений цены.

Для построения линий задается две точки, определяющие длину единичного интервала. Затем выбирается точка максимума или минимума, через которую и строится первый отрезок. Все последующие линии откладываются от него на основании единичного интервала на расстояния, соответствующие последовательности Фибоначчи.

Чаще всего временные зоны используются при долгосрочном анализе рынка Forex, так как при краткосрочных графиках они менее точны.

В заключение отметим, что, несмотря на то, что использование теории Фибоначчи при техническом анализе рынка дает очень хорошие результаты, она все же остается теорией. Поэтому не стоит доверять ей на 100%. Наилучший эффект дает использование параллельно с данной теорией и других методов анализа рынка.